Geschichte des Bankwesens – Wikipedia

Das Geschichte des Bankwesens begann mit den ersten Prototypen von Banken, die die Kaufleute der Welt waren und Bauern und Händlern, die Waren zwischen Städten transportierten, Getreidekredite gewährten. Dies war um 2000 v. Chr. In Assyrien, Indien und Sumeria. Später, im antiken Griechenland und während des Römischen Reiches, gaben Kreditgeber in Tempeln Kredite, nahmen Einlagen entgegen und führten den Geldwechsel durch. Die Archäologie aus dieser Zeit im alten China und in Indien zeigt auch Hinweise auf Geldverleihe.

Viele Geschichten positionieren die entscheidende historische Entwicklung eines Bankensystems für das Italien des Mittelalters und der Renaissance und insbesondere für die wohlhabenden Städte Florenz, Venedig und Genua. Die Familien Bardi und Peruzzi dominierten im 14. Jahrhundert in Florenz das Bankwesen und gründeten Niederlassungen in vielen anderen Teilen Europas.[1] Die bekannteste italienische Bank war die Medici-Bank, die 1397 von Giovanni Medici gegründet wurde.[2] Die älteste noch existierende Bank ist die Banca Monte dei Paschi di Siena mit Hauptsitz in Siena, Italien, die seit 1472 kontinuierlich betrieben wird.[3]

Bis Ende 2019 war die Banco di Napoli mit Sitz in Neapel (Italien), die seit 1463 in Betrieb ist, die älteste noch in Betrieb befindliche Bank.

Die Entwicklung des Bankwesens breitete sich von Norditalien im gesamten Heiligen Römischen Reich und im 15. und 16. Jahrhundert nach Nordeuropa aus. Es folgten einige wichtige Neuerungen, die im 17. Jahrhundert in Amsterdam während der niederländischen Republik und seit dem 18. Jahrhundert in London stattfanden. Während des 20. Jahrhunderts führten die Entwicklungen in den Bereichen Telekommunikation und Computer zu erheblichen Veränderungen in der Geschäftstätigkeit der Banken und ließen die Banken dramatisch an Größe und geografischer Verbreitung zunehmen. Die Finanzkrise von 2007–2008 verursachte viele Bankausfälle, darunter einige der größten Banken der Welt, und löste zahlreiche Debatten über die Bankenregulierung aus.

Alte Autorität[edit]

Stabilere wirtschaftliche Beziehungen wurden durch eine Änderung der sozioökonomischen Bedingungen von der Abhängigkeit von der Jagd und dem Sammeln von Nahrungsmitteln zur landwirtschaftlichen Praxis in Zeiträumen herbeigeführt, die kurz nach 12.000 v. Chr. Vor ungefähr 10.000 Jahren im Fruchtbaren Halbmond im Norden Chinas begannen Vor 9.500 Jahren, vor ungefähr 5.500 Jahren in Mexiko und vor ungefähr 4.500 Jahren in den östlichen Teilen der Vereinigten Staaten.[4][5][6]

Geld[edit]

Die Geschichte des Bankwesens ist mit der Geschichte des Geldes verflochten. Alte Arten von Geld, bekannt als Getreidegeld und Lebensmittelrindergeld, wurden ab einer Zeit von mindestens 9000 v. Chr. Als zwei der frühesten Dinge verwendet, die für Tauschzwecke verwendet werden konnten.[7][8]

Anatolischer Obsidian als Rohstoff für Steinzeitwerkzeuge wurde bereits um 12.500 v. Chr. Verteilt. Das Auftreten eines organisierten Handels war im 9. Jahrtausend aktuell (Cauvin; Chataigner 1989). In Sardinien, wo sich einer der vier Hauptstandorte für die Beschaffung der Obsidianvorkommen im Mittelmeer befand, wurde der Handel mit Obsidian im 3. Jahrtausend durch den Handel mit Kupfer und Silber ersetzt.[9][10][11][12][13][14]

Aufzeichnungen führen[edit]

Objekte, die zur Aufzeichnung verwendet werden, “bulla” und Tokenwurden aus Ausgrabungen im Nahen Osten geborgen, die auf einen Zeitraum von 8000 v. Chr. bis 1500 v. Chr. datiert sind, als Aufzeichnungen über die Zählung landwirtschaftlicher Erzeugnisse. Beginn im späten vierten Jahrtausend Mnemonik Symbole wurden von Mitgliedern von Tempeln und Palästen verwendet, um Bestände an Produkten aufzuzeichnen. Arten von Aufzeichnungen über den Handelsaustausch von Zahlungen wurden zunächst um 3200 erstellt. Eine sehr frühe Schrift auf Tontafel namens Code von Hammurabi, bezieht sich auf die Regulierung einer Art Bankaktivität innerhalb der Zivilisation (Armstrong) einer Ära, die auf ca. datiert. 1700 v. Chr. War das Bankwesen gut genug entwickelt, um Gesetze für Bankgeschäfte zu rechtfertigen.[nb 1] Später während des achämenidischen Reiches (nach 646 v. Chr.)[15] Weitere Belege finden sich für Bankpraktiken in der Region Mesopotamien.[16][17][18][19][20][21][22][23]

Strukturell[edit]

Bis zum 5. Jahrtausend v. Chr. Wurden die Siedlungen von Sumer wie Eridu um einen zentralen Tempel herum gebildet. Im fünften Jahrtausend begannen die Menschen, in der Zivilisation der Städte zu bauen und zu leben, um eine Struktur für den Bau von Institutionen und Einrichtungen zu schaffen. Tell Brak und Uruk waren zwei frühe städtische Siedlungen.[19][24][25][26][27]

Früheste Formen des Bankwesens[edit]

Asien[edit]

Mesopotamien und Persien[edit]

- Weitere Informationen: Mesopotamien: Wirtschaft und Landwirtschaft

Banking als archaische Aktivität (oder Quasi-Banking[28][29]) soll zu verschiedenen Zeiten begonnen haben, und zwar bereits in der zweiten Hälfte des 4. Jahrtausends v.[30] innerhalb des 4. bis 3. Jahrtausends v[31][32]

Vor der Regierungszeit von Sargon I. von Akkad (2335–2280 v. Chr.)[33]) das Auftreten von Handel war auf die inneren Grenzen jedes Stadtstaates Babylon und des Tempels beschränkt, der sich im Zentrum der Wirtschaftstätigkeit befindet; Der Handel mit Bürgern außerhalb der Stadt war zu dieser Zeit verboten.[24][34][35]

In Babylonien im Jahr 2000 v. Chr. Mussten Personen, die Gold deponierten, bis zu einem Sechzigstel der gesamten eingezahlten Beträge zahlen. Es ist bekannt, dass sowohl die Paläste als auch der Tempel aus dem Reichtum, den sie besaßen, Kredite verliehen und ausgegeben haben – die Paläste in geringerem Maße. Solche Kredite umfassten typischerweise die Ausgabe von Saatgut mit Rückzahlung aus der Ernte. Diese grundlegenden sozialen Vereinbarungen wurden in Tontafeln mit einer Vereinbarung über Zinsen dokumentiert Rückstellung. Die Gewohnheit, Reichtum in Tempeln zu deponieren und zu lagern, hielt mindestens bis 209 v. Chr. An, wie Antiochia beweist, der den Tempel von Aine in Ecbatana (Medien) aus Gold und Silber geplündert oder geplündert hat.[36][37][38][39][40][41][42][43]

Keilschriftaufzeichnungen des Hauses Egibi von Babylonien beschreiben die finanziellen Aktivitäten der Familie, die irgendwann nach 1000 v. Chr. Stattgefunden haben und irgendwann während der Regierungszeit von Darius I. endeten. Laut einer Quelle handelt es sich um ein “Leihhaus” (Silver 2002), ein Familienunternehmen in “Professional Banking …” (Dandamaev et al 2004) und wirtschaftliche Aktivitäten, die einem modernen Einlagenbankgeschäft ähneln, obwohl in einem anderen die Aktivitäten der Familie besser als Unternehmertum als als Bankwesen beschrieben werden (Wunsch 2007). An der Kreditvergabe hat offenbar auch die Familie Murashu teilgenommen (Moshenskyi 2008).[44][45][46][47][48][49][50][51][52][53]

Kleinasien[edit]

Ab dem vierten Jahrtausend begannen zuvor landwirtschaftliche Siedlungen mit administrativen Aktivitäten.[54][55][56][57]

Der Tempel der Artemis in Ephesus war das größte Depot Asiens. Ein Topfhort aus dem Jahr 600 v. Chr. Wurde im Jahr nach 1904 bei Ausgrabungen des British Museum gefunden. Während der Zeit nach Beendigung des ersten mithridatischen Krieges wurde der gesamte Schuldenstand zum Zeitpunkt des Bestehens vom Rat annulliert. Mark Anthony soll bei einer Gelegenheit aus den Einlagen gestohlen haben. Der Tempel diente als Depot für Aristoteles, Cäsar, Dio Chrysostomus, Plautus, Plutarch, Strabo und Xenophon.[58][59][60][61][62][63][64]

Der Apollontempel in Didyma wurde irgendwann im 6. Jahrhundert erbaut. Eine große Summe Gold wurde zu dieser Zeit von König Krösus in der Schatzkammer deponiert.[65][66]

Indien[edit]

Im alten Indien gibt es Hinweise auf Kredite aus der vedischen Zeit (ab 1750 v. Chr.). Später während der Maurya-Dynastie (321 bis 185 v. Chr.) Wurde ein Instrument namens Adesha verwendet. Dies war ein Befehl eines Bankiers, das Geld der Banknote an eine dritte Person zu zahlen, was der Definition einer Rechnung von entspricht Austausch, wie wir es heute verstehen. Während der buddhistischen Zeit wurden diese Instrumente in erheblichem Umfang eingesetzt. Kaufleute in Großstädten gaben sich gegenseitig Akkreditive.[67][68][69]

China[edit]

Haupt: Geschichte des Bankwesens in China

Im alten China entwickelte sich die chinesische Währung ab der Qin-Dynastie (221 bis 206 v. Chr.) Mit der Einführung standardisierter Münzen, die einen leichteren Handel in ganz China ermöglichten, und führte zur Entwicklung von Akkreditiven. Diese Briefe wurden von Händlern herausgegeben, die so handelten, wie wir es heute als Banken verstehen würden.[70]

Antikes Ägypten[edit]

- Weitere Informationen: Ägypten: Regierung und Wirtschaft

Einige Wissenschaftler vermuten, dass das ägyptische Getreidebankensystem so gut entwickelt ist, dass es sowohl hinsichtlich der Anzahl der Filialen und Mitarbeiter als auch hinsichtlich des Gesamttransaktionsvolumens mit den großen modernen Banken vergleichbar ist. Während der Herrschaft der griechischen Ptolemäer wurden die Getreidespeicher in ein Netzwerk von Banken mit Sitz in Alexandria umgewandelt, in dem die Hauptkonten aller ägyptischen regionalen Getreidebanken erfasst wurden. Dies wurde zum Standort einer der frühesten bekannten Zentralbanken der Regierung und hat möglicherweise mit Unterstützung griechischer Banker ihren Höhepunkt erreicht.[71]

Laut Muir (2009) gab es in Ägypten zwei Arten von Banken: königliche und private.[72] Dokumente, die erstellt wurden, um das Bankwesen von Steuern zu belegen, wurden als Peptoken-Aufzeichnungen bezeichnet.[73]

Griechenland[edit]

Trapezitica ist die erste Quelle, die das Bankwesen dokumentiert (de Soto – p. 41). Die Reden von Demosthenes enthalten zahlreiche Hinweise auf die Kreditvergabe (Millett S. 5). Xenophon soll den ersten Vorschlag zur Gründung einer Organisation gemacht haben, die in der modernen Definition als Aktienbank bekannt ist Auf Einnahmen geschrieben zirka 353 v[8][74][75][76]

Die griechischen Stadtstaaten nach den Perserkriegen haben eine Regierung und Kultur geschaffen, die für die Geburt einer privaten Staatsbürgerschaft und damit einer embryonalen kapitalistischen Gesellschaft ausreichend organisiert ist und die Trennung von Reichtum vom ausschließlichen Staatseigentum bis zur Möglichkeit des Eigentums durch den Einzelnen ermöglicht.[77][78]

Nach einer Quelle (Dandamaev et al) waren Trapezite die ersten, die im 5. Jahrhundert v. Chr. mit Geld handelten, im Gegensatz zu früherem Handel, der mit Formen von Vorgeld stattfand.[79]

Spezifischer Schwerpunkt der Fonds[edit]

Die frühesten verwendeten Speicherformen waren die rudimentären Sparbüchsen (θΗΣΑΥΡΌΣ)[80]), die in ihrer Form dem Bau eines Bienenstocks ähnelten und beispielsweise in den Mykene-Gräbern von 1550–1500 v. Chr. gefunden wurden.[81][82][83][84][85][86][87]

Private und bürgerliche Einheiten innerhalb der alten griechischen Gesellschaft, insbesondere griechische Tempel, führten Finanztransaktionen durch. (Gilbart S. 3) Die Tempel waren die Orte, an denen Schätze zur sicheren Aufbewahrung aufbewahrt wurden. Die drei Tempel, die für am wichtigsten gehalten wurden, waren der Tempel für Artemis in Ephesus und der Tempel von Hera auf Samos und in Delphi der Tempel für Apollo. Diese bestanden aus Einlagen, Geldwechsel, Validierung von Münzen und Darlehen.[8][75][88][89]

Die erste Schatzkammer des apollonischen Tempels wurde vor dem Ende des 7. Jahrhunderts v. Chr. Erbaut. Eine Schatzkammer des Tempels wurde im 6. Jahrhundert von der Stadt Siphnos errichtet.[90][91][92]

Vor der Zerstörung durch Perser während der Invasion von 480 lagerte der Athener Akropolistempel, der der Athene gewidmet war, Geld. Perikles baute später ein im Parthenon enthaltenes Depot wieder auf.[93]

Während der Regierungszeit der Ptolemäer ersetzten staatliche Verwahrstellen die Tempel als Ort der Sicherheitsleistungen. Es gibt Aufzeichnungen darüber, dass dies bis zum Ende der Regierungszeit von Ptolemaios I. (305–284) geschehen ist.[94][95][96][97]

Als der Bedarf an neuen Gebäuden für den Betrieb zunahm, begann der Bau dieser Orte innerhalb der Städte um die Innenhöfe der Agora (Märkte).[98]

Geografischer Schwerpunkt der Bankaktivitäten[edit]

Athen erhielt 454 die Schatzkammer der Delian-Ligen.[99]

Im späten 3. und 2. Jahrhundert v. Chr. Wurde die ägäische Insel Delos zu einem bedeutenden Bankenzentrum.[100] Während des 2. Jahrhunderts gab es für bestimmte drei Banken und ein Tempeldepot innerhalb der Stadt.[101]

35 hellenistische Städte umfassten im 2. Jahrhundert Privatbanken (Roberts – S. 130).[101]

Von den Siedlungen der griechisch-römischen Welt des 1. Jahrhunderts n. Chr. Waren drei von ausgeprägtem Reichtum und Bankenzentren, Athen, Korinth und Patras.[102][103][104][105][106]

Kredite[edit]

Viele Kredite sind in Schriften aus der klassischen Zeit verzeichnet, obwohl ein sehr geringer Anteil von Banken bereitgestellt wurde. Die Bereitstellung dieser Kredite war wahrscheinlich ein Ereignis in Athen, wobei bekannt war, dass Kredite zu einem bestimmten Zeitpunkt mit einem jährlichen Zinssatz von 12% gewährt wurden. Innerhalb der Grenzen Athens wurden Bankdarlehen insgesamt elf Mal vergeben (Bogaert 1968).[74][107][108]

Banken stellten Kredite manchmal vertraulich zur Verfügung, dh sie stellten Mittel zur Verfügung, ohne öffentlich und öffentlich bekannt zu sein, und fungierten darüber hinaus auch als Vermittler für Personen, die ihre eigenen Gelder ausleihen, ohne dass dies anderen bekannt war. Diese Vermittlung an sich wurde als dia tes trapazēs bekannt.[88]

Ein Tempel von Athen gewährte dem Staat zwischen 433 und 427 v. Chr. Ein Darlehen.[109]

Rom[edit]

Die römischen Bankaktivitäten waren eine wirtschaftliche Situation, die in den Tempeln eine entscheidende Rolle spielte. Zum Beispiel wurde Münzen in Tempeln geprägt, vor allem im Juno-Moneta-Tempel. Während der Zeit des Imperiums wurden öffentliche Einlagen jedoch nicht mehr in Tempeln, sondern in privaten Verwahrstellen aufbewahrt. Dennoch erbte das Römische Reich die Handelspraktiken von Griechenland (Parker).[77][94][110]

Während 352 v. Chr. Eine rudimentäre öffentliche Bank (bekannt als dēmosía trápeza [111]) wurde mit der Verabschiedung der Konsulrichtlinie gebildet, um eine Kommission von zu bilden mensarii mit Schulden in den verarmten unteren Klassen umzugehen. Eine andere Quelle zeigt Bankpraktiken während 325 v. Chr., Als die Plebejer aufgrund ihrer Verschuldung gezwungen waren, so neu ernanntes Geld zu leihen quinqueviri mensarii wurden beauftragt, Dienstleistungen für diejenigen zu erbringen, die Sicherheit zu bieten hatten, und zwar gegen Geld aus der Staatskasse. Eine andere Quelle (J.Andreau) hat die Bankgeschäfte des antiken Roms, die zwischen 318 und 310 v. Chr. Erstmals in öffentlichen Foren eröffnet wurden.[112][113][114]

Im frühen alten Rom waren Einlagenbanker als bekannt Argentarii und zu einem späteren Zeitpunkt (ab dem 2. Jahrhundert Anno Domini weiter) als nummularii (Andreau 1999, S. 2) oder mensarii. Die Bankhäuser waren bekannt als Taberae Argentarioe und Mensoe Numularioe. Geldverleiher stellten ihre Stände mitten in geschlossenen Innenhöfen auf Macella auf einer langen Bank namens a Bancu,[citation needed] von denen die Wörter Banco und Bank abgeleitet werden.[115] Als Geldwechsler ist der Kaufmann am Bancu investierte nicht so viel Geld, sondern wandelte lediglich die Fremdwährung in das einzige gesetzliche Zahlungsmittel in Rom um – das der kaiserlichen Münze.[75][113][114][116]

Bankgeschäfte innerhalb der römischen Gesellschaft waren bekannt als officium argentarii. Statuten (125/126 n. Chr.) Des Reiches beschrieben “Brief von Caesar zu Quietus“zeigen Mietgelder, die von Personen gesammelt werden sollen, die Land eines Tempels nutzen und dem Tempelschatzmeister übergeben werden, wie von Mettius Modestus, Gouverneur von Lykien und Pamphylien, angeordnet. Ein Gesetz, receptum argentarii, verpflichtet eine Bank, ihre Kunden Schulden unter Garantie zu bezahlen.[117][118][119][120]

Cassius Dio befürwortete die Gründung einer Staatsbank, die durch den Verkauf aller zu dieser Zeit im Besitz des Staates befindlichen Immobilien finanziert wurde.[121]

Im 4. Jahrhundert gab es in Byzanz und in der Stadt Olbia auf Sardinien Monopole.[122][123]

Das Römische Reich hat irgendwann den administrativen Aspekt des Bankwesens formalisiert und eine stärkere Regulierung der Finanzinstitute und Finanzpraktiken eingeführt. Die Erhebung von Zinsen für Kredite und die Zahlung von Zinsen für Einlagen wurden höher entwickelt und wettbewerbsfähiger. Die Entwicklung der römischen Banken wurde jedoch durch die römische Präferenz für Bargeldtransaktionen begrenzt. Während der Regierungszeit des römischen Kaisers Gallienus (260–268 n. Chr.) Gab es einen vorübergehenden Zusammenbruch des römischen Bankensystems, nachdem die Banken die von seinen Münzstätten produzierten Kupferflocken abgelehnt hatten. Mit dem Aufstieg des Christentums unterlag das Bankwesen zusätzlichen Beschränkungen, da die Erhebung von Zinsen als unmoralisch angesehen wurde. Nach dem Fall Roms endete das Bankwesen vorübergehend in Europa und wurde erst zur Zeit der Kreuzzüge wiederbelebt.[citation needed]

Religiöse Zinsbeschränkungen[edit]

Die meisten frühen religiösen Systeme im alten Nahen Osten und die daraus resultierenden weltlichen Codes verbieten keinen Wucher. Diese Gesellschaften betrachteten leblose Materie als lebendig wie Pflanzen, Tiere und Menschen und in der Lage, sich selbst zu reproduzieren. Wenn Sie also „Lebensmittelgeld“ oder Geldmarken jeglicher Art verliehen haben, war es legitim, Zinsen zu erheben.[124] Lebensmittelgeld in Form von Oliven, Datteln, Samen oder Tieren wurde bereits um das Jahr c verliehen. 5000 v. Chr., Wenn nicht früher. Bei den Mesopotamiern, Hethitern, Phöniziern und Ägyptern war das Interesse legal und wurde oft vom Staat festgelegt.[125]

Judentum[edit]

Die Thora und spätere Abschnitte der hebräischen Bibel kritisieren das Interesse, aber die Interpretationen des biblischen Verbots variieren. Ein allgemeines Verständnis ist, dass es Juden verboten ist, Zinsen für Kredite an andere Juden zu berechnen, sie jedoch verpflichtet sind, Zinsen für Transaktionen mit Nichtjuden oder Nichtjuden zu erheben. Die hebräische Bibel selbst gibt jedoch zahlreiche Beispiele, bei denen diese Bestimmung umgangen wurde.

Deuteronomium 23:19 Du sollst deinem Bruder kein Interesse verleihen: Geldzinsen, Zinsen für Lebensmittel, Zinsen für alles, was für Zinsen verliehen wird. Deuteronomium 23:20 Einem Ausländer darfst du Interesse verleihen; aber deinem Bruder sollst du kein Interesse verleihen; auf daß der HERR, dein Gott, dich segne in allem, wozu du deine Hand legst, in dem Land, in das du hineingehst, um sie zu besitzen.[126]

Den Israeliten war es verboten, Zinsen für Kredite an andere Israeliten zu berechnen, sie durften jedoch Zinsen für Transaktionen mit Nicht-Israeliten erheben, da letztere ohnehin häufig zu Geschäftszwecken unter den Israeliten waren, was jedoch im Allgemeinen als vorteilhaft angesehen wurde Vermeiden Sie Schulden, um nicht an jemand anderen gebunden zu sein. Schulden sollten vermieden und nicht zur Finanzierung des Verbrauchs verwendet werden, sondern nur in Notfällen. Gesetze gegen Wucher waren jedoch unter vielen Propheten, die das Volk wegen Brechens verurteilten.[128]

Es war die Interpretation, dass Nicht-Israeliten Zinsen berechnet werden könnten, die im 14. Jahrhundert für Juden verwendet würden, die in christlichen Gesellschaften in Europa leben, um die Verleihung von Geld für Profit zu rechtfertigen. Als diese bequeme Seite die Regeln gegen Wucher sowohl im Judentum als auch im Christentum verschärfte, konnten die Juden den Christen Kredite gewähren, da sie keine Israeliten sind und die Christen nicht an der Kreditvergabe beteiligt waren, aber dennoch frei waren, die Kredite aufzunehmen.

Christentum[edit]

Ursprünglich wurde die Erhebung von Zinsen, bekannt als Wucher, von christlichen Kirchen verboten. Dies beinhaltete die Erhebung einer Gebühr für die Verwendung von Geld, beispielsweise bei einem Wechselstube. Im Laufe der Zeit wurde die Erhebung von Zinsen jedoch aufgrund der sich ändernden Natur des Geldes akzeptabel. Der Begriff wurde für Zinsen verwendet, die über dem gesetzlich zulässigen Satz lagen.[citation needed]

Der Aufstieg des Protestantismus im 16. Jahrhundert schwächte den Einfluss Roms, und sein Diktat gegen Wucher wurde in einigen Bereichen irrelevant. Das würde die Entwicklung des Bankwesens in Nordeuropa freisetzen.

Islam[edit]

Im Islam ist es strengstens verboten, sich zu interessieren; Der Koran verbietet strengstens das Verleihen von Zinsen. “O du, der du geglaubt hast, konsumiere keinen Wucher, verdoppelt und vervielfacht dich, sondern fürchte Allah, dass du erfolgreich sein könntest” (3: 130) “und Allah hat den Handel erlaubt und das Interesse verboten” (2: 275).

Der Koran besagt, dass es nicht nur für Muslime verboten ist, Zinsen zu nehmen und mit unethischen Mitteln Geld zu verdienen, sondern auch für frühere Gemeinschaften. In zwei Versen (Al Quran – 4: 160–161) heißt es eindeutig: “Wegen des Fehlverhaltens der Juden haben wir ihnen gute Dinge verboten, die ihnen (zuvor) erlaubt wurden, und weil sie Allahs Weg stark behinderten Sie haben Wucher genommen, als es ihnen verboten war, und den Reichtum ihres Volkes durch falsche Täuschungen verschlungen. Wir haben uns auf diejenigen von ihnen vorbereitet, die einem schmerzhaften Untergang nicht glauben. ”

Riba ist in der islamischen Wirtschaftsjurisprudenz (fiqh) verboten. Islamische Juristen diskutieren zwei Arten von Riba: eine Kapitalerhöhung ohne erbrachte Dienstleistungen, die der Koran verbietet, und den Warenaustausch in ungleichen Mengen, den die Sunnah verbietet; Der Handel mit Schuldscheinen (z. B. Fiat Money und Derivate) ist verboten.[citation needed]

Trotz des Verbots, Zinsen zu erheben, gab es im 20. Jahrhundert eine Reihe von Entwicklungen, die zu einem islamischen Bankmodell führten, bei dem keine Zinsen erhoben wurden, die Banken jedoch weiterhin gewinnbringend operierten. Dies würde durch die Erhebung von Krediten auf unterschiedliche Weise geschehen, beispielsweise durch Gebühren, und durch die Verwendung von Methoden zur Risikoteilung und durch verschiedene Eigentumsmodelle wie Leasing.

Mittelalterliches Europa[edit]

Das Bankwesen ist im modernen Sinne des Wortes auf das Italien des Mittelalters und der frühen Renaissance zurückzuführen, auf reiche Städte im Norden wie Florenz, Venedig und Genua.

Entstehung von Handelsbanken[edit]

Die ursprünglichen Banken waren “Handelsbanken”, die italienische Getreidehändler im Mittelalter erfanden. Als Kaufleute und Bankiers in der Lombardei aufgrund der Stärke der Getreidekulturen in der lombardischen Ebene an Statur zunahmen, wurden viele vertriebene Juden, die vor der spanischen Verfolgung flohen, vom Handel angezogen. Sie brachten alte Praktiken aus den Seidenstraßen des Nahen und Fernen Ostens mit. Ursprünglich zur Finanzierung langer Handelsreisen gedacht, verwendeten sie diese Methoden zur Finanzierung der Getreideproduktion und des Getreidehandels.

Juden konnten kein Land in Italien halten, also betraten sie zusammen mit örtlichen Händlern die großen Handelsplätze und Hallen der Lombardei und stellten ihre Bänke für den Handel mit Getreide auf. Sie hatten einen großen Vorteil gegenüber den Einheimischen. Christen war die Sünde des Wucher strengstens verboten, definiert als Verleihung bei Interesse (der Islam verurteilt Wucher in ähnlicher Weise). Auf der anderen Seite könnten die jüdischen Neuankömmlinge den Landwirten gegen Feldfrüchte einen Hochrisikokredit zu einem von der Kirche als wucherhaft geltenden Zinssatz gewähren. aber die Juden waren nicht dem Diktat der Kirche unterworfen.[citation needed] Auf diese Weise könnten sie die Getreideverkaufsrechte gegen die eventuelle Ernte sichern. Sie begannen dann, die Vorauszahlung für die künftige Lieferung von Getreide an entfernte Häfen zu leisten. In beiden Fällen profitierten sie vom gegenwärtigen Abschlag gegenüber dem zukünftigen Preis. Dieser Zweihandhandel war zeitaufwändig und bald entstand eine Klasse von Kaufleuten, die Getreideschulden anstelle von Getreide handelten.

Der jüdische Händler übte sowohl Finanzierungs- (Kredit) als auch Zeichnungsfunktionen (Versicherungen) aus. Die Finanzierung erfolgte zu Beginn der Vegetationsperiode in Form eines Erntedarlehens, das es einem Landwirt ermöglichte, seine jährliche Ernte (durch Säen, Wachsen, Jäten und Ernten) anzubauen. Das Underwriting in Form einer Ernte oder Ware garantierte die Lieferung der Ernte an den Käufer, in der Regel einen Großhändler. Darüber hinaus übten die Händler die Handelsfunktion aus, indem sie Vorkehrungen trafen, um den Käufer der Ernte im Falle eines Ernteausfalls über alternative Quellen – beispielsweise Getreidelager oder alternative Märkte – zu beliefern. Er könnte den Landwirt (oder einen anderen Rohstoffproduzenten) auch während einer Dürre oder eines anderen Ernteausfalls im Geschäft halten, indem er eine Ernte- (oder Waren-) Versicherung gegen die Gefahr des Ausfalls seiner Ernte abschließt.

Das Merchant Banking entwickelte sich von der Finanzierung des Handels im eigenen Namen zur Abwicklung von Geschäften für andere und zum Halten von Einlagen zur Abwicklung von “Billette” oder Banknoten, die von den Personen geschrieben wurden, die noch das eigentliche Getreide vermittelten. Und so die “Bänke” des Kaufmanns (Bank wird vom Italienischen für Bank abgeleitet, Banca, wie in einem Schalter) in den großen Getreidemärkten wurden Zentren für das Halten von Geld gegen eine Rechnung (billette, eine Notiz, ein formelles Umtauschschreiben, später ein Wechsel und später noch ein Scheck).

Diese eingezahlten Mittel sollten für die Abwicklung von Getreidegeschäften gehalten werden, wurden jedoch in der Zwischenzeit häufig für die eigenen Geschäfte der Bank verwendet. Der Begriff Konkurs ist eine Korruption des Italieners Banca Rottaoder kaputte Bank, was passiert ist, als jemand die Einlagen seiner Händler verloren hat. “Pleite” zu sein hat die gleiche Konnotation.

Kreuzzüge[edit]

Im 12. Jahrhundert stimulierte die Notwendigkeit, große Geldsummen zur Finanzierung der Kreuzzüge zu überweisen, das Wiederaufleben des Bankwesens in Westeuropa. 1162 erhob Heinrich II. Von England eine Steuer zur Unterstützung der Kreuzzüge – die erste einer Reihe von Steuern, die Heinrich im Laufe der Jahre mit demselben Ziel erhob. Die Templer und Hospitalisten fungierten als Henrys Bankiers im Heiligen Land. Die weitläufigen, großen Grundstücke der Templer in ganz Europa entstanden auch im Zeitraum von 1100 bis 1300 als Beginn des europaweiten Bankwesens, da ihre Praxis darin bestand, die lokale Währung aufzunehmen, für die eine Nachfrageschein gegeben werden würde Gut in jeder ihrer Burgen in ganz Europa, so dass Geld ohne das übliche Risiko eines Raubüberfalls auf Reisen bewegt werden kann.

Diskontierung von Zinsen[edit]

Es entwickelte sich bald eine vernünftige Art, die Zinsen für die Einleger auf das abzuzinsen, was durch den Einsatz ihres Geldes im Handel mit der Bank verdient werden könnte. Kurz gesagt, Verkauf eines “Interesses” an ihnen in einem bestimmten Handel, wodurch der Wucher-Einwand überwunden wird. Dies war wiederum nur eine alte Methode zur Finanzierung des Ferntransports von Gütern. Mittelalterliche Messen wie die in Hamburg trugen zum Wachstum des Bankwesens bei[when?] auf merkwürdige Weise: Geldwechsler stellten Dokumente aus, die auf anderen Messen gegen harte Währung einlösbar waren. Diese Dokumente können auf einer anderen Messe in einem anderen Land oder auf einer zukünftigen Messe am selben Ort eingelöst werden. Wenn sie zu einem späteren Zeitpunkt einlösbar sind, werden sie häufig um einen Betrag abgezinst, der mit einem Zinssatz vergleichbar ist. Schließlich,[when?] Diese Dokumente entwickelten sich zu Wechseln, die in jedem Büro des ausstellenden Bankiers eingelöst werden konnten. Diese Rechnungen ermöglichten es, große Geldsummen zu überweisen, ohne die Komplikationen, große Goldkisten zu schleppen und bewaffnete Wachen einzustellen, um das Gold vor Dieben zu schützen.

Devisenkontrakte[edit]

Im Jahr 1156 trat in Genua der früheste bekannte Devisenvertrag auf. Zwei Brüder liehen sich 115 genuesische Pfund und einigten sich darauf, den Agenten der Bank in Konstantinopel einen Monat nach ihrer Ankunft in dieser Stadt die Summe von 460 Bezants zu erstatten.[citation needed] Im folgenden Jahrhundert nahm die Verwendung solcher Verträge rapide zu, zumal Gewinne aus Zeitunterschieden als nicht gegen kanonische Gesetze gegen Wucher verstoßend angesehen wurden.

Italienische Banker[edit]

Die erste Bank wurde 1157 mit staatlicher Garantie in Venedig gegründet.[75][129][130] Laut Macardy war dies auf die Handelsagentur der Venezianer zurückzuführen, die im Interesse der Kreuzfahrer von Papst Urban dem Zweiten handelte.[131][132] Der Grund wird an anderer Stelle als Kosten für die Erweiterung des Reiches unter Doge Vitale II Michiel und zur Entlastung der Republik angegeben [75] “ein Zwangskredit” wurde notwendig gemacht. Zu diesem Zweck wurde die Kreditkammer eingerichtet, um die Angelegenheiten des Zwangskredits in Bezug auf die Rückzahlung der Kredite zu vier Prozent Zinsen zu regeln.

[133] Änderungen in den Unternehmen der Kammer, erstens durch den Beginn der Verwendung von Diskontierung[134] Umtausch und später durch Erhalt von Einzahlungen,[135] dort entwickelte sich die Funktionsweise der Organisation zu Die Bank von Venedigmit einem Anfangskapital von 5.000.000 Dukaten.[136] In jedem Fall begann die eigentliche Bankpraxis in der Mitte des 12. Jahrhunderts.[137] und setzte fort, bis die Bank während der französischen Invasion von 1797 ihre Geschäftstätigkeit einstellte. Die Bank war die erste Nationalbank, die innerhalb der Grenzen Europas gegründet wurde.[133]

Von 1255 bis 1262 gab es Bankausfälle.[138]

Mitte des 13. Jahrhunderts erfanden Gruppen italienischer Christen, insbesondere die Cahorsins und Langobarden, gesetzliche Fiktionen, um das Verbot des christlichen Wuchers zu umgehen.[139] Eine Methode zur Durchführung eines Darlehens mit Zinsen bestand beispielsweise darin, Geld ohne Zinsen anzubieten, aber auch zu verlangen, dass das Darlehen gegen mögliche Verluste oder Verletzungen und / oder Verzögerungen bei der Rückzahlung versichert ist (siehe contractum trinius).[139] Die Christen, die diese gesetzlichen Fiktionen bewirkten, wurden als die bekannt Wucherer des Papstesund reduzierte die Bedeutung der Juden für europäische Monarchen;[139] Später, im Mittelalter, entwickelte sich eine Unterscheidung zwischen Verbrauchsgütern (wie Nahrungsmitteln und Treibstoffen) und solchen, die nicht konsumiert wurden, wobei Wucher für Kredite zulässig war, an denen letztere beteiligt waren.[139]

Die mächtigsten Bankiersfamilien kamen aus Florenz, darunter die Acciaiuoli, Mozzi,[140]Familien Bardi und Peruzzi, die Niederlassungen in vielen anderen Teilen Europas gründeten.[1] Die wohl bekannteste italienische Bank war die Medici-Bank, die 1397 von Giovanni di Bicci de ‘Medici gegründet wurde [2] und weiter bis 1494.[141] (Banca Monte dei Paschi di Siena SpA (BMPS) Italien ist in der Tat die älteste Bankenorganisation, die überlebte Bankgeschäfte oder Dienstleistungen verfügt.)

Es waren die italienischen Bankiers, die ihren Platz einnahmen, und bis 1327 hatte Avignon 43 Filialen italienischer Bankhäuser. Im Jahr 1347 geriet Edward III. Von England in Zahlungsverzug. Später gab es den Bankrott der Bardi (1343) [140]) und Peruzzi (1346 [140]). Das damit einhergehende Wachstum des italienischen Bankwesens in Frankreich war der Beginn der lombardischen Geldwechsler in Europa, die auf den für den Handel wichtigen belebten Pilgerwegen von Stadt zu Stadt zogen. Wichtige Städte in dieser Zeit waren Cahors, der Geburtsort von Papst Johannes XXII., Und Figeac.

Im späteren Mittelalter waren christliche Kaufleute, die Geld mit Zinsen verliehen, ohne Widerstand, und die Juden verloren ihre privilegierte Position als Geldverleiher;[139]

Nach 1400 wandten sich die politischen Kräfte tatsächlich etwas gegen die Methoden der italienischen Bankiers für freie Unternehmen. 1401 ließ König Martin I. von Aragon einige dieser Bankiers ausweisen. 1403 verbot Heinrich IV. Von England ihnen, in irgendeiner Weise Gewinne in seinem Königreich mitzunehmen. 1409 sperrte Flandern genuesische Bankiers ein und vertrieb sie. 1410 wurden alle italienischen Kaufleute aus Paris ausgewiesen. Im Jahr 1407 wurde die Bank of Saint George,[142] die erste staatliche Einlagenbank,[100][143] wurde in Genua gegründet und sollte das Geschäft im Mittelmeer dominieren.[100]

15. – 17. Jahrhundert – Expansion[edit]

Italien[edit]

In der Zeit zwischen 1527 und 1572 produzierten die Menschen eine Reihe wichtiger Bankenfamiliengruppen, die Familien Grimaldi, Spinola und Pallavicino waren besonders einflussreich und wohlhabend, auch die Doria, wenn auch weniger einflussreich, und die Pinelli und die Lomellini.[144][145]

Spanien und das Osmanische Reich[edit]

Im Jahr 1401 errichteten die Richter von Barcelona, der damaligen Hauptstadt des Fürstentums Katalonien, in der Stadt die erste Nachbildung des venezianischen Modells des Austauschs und der Hinterlegung, Taula de Canvi – the Tabelle des Austauschsgilt als die erste öffentliche Bank Europas.[136][146][147]

Halil Inalcik schlägt vor, dass Marrano-Juden (Doña Gracia aus dem Hause Mendes), die vor Iberia flohen, im 16. Jahrhundert die Techniken des europäischen Kapitalismus, des Bankwesens und sogar des merkantilistischen Konzepts der staatlichen Wirtschaft in das Osmanische Reich einführten.[148] Im 16. Jahrhundert waren die führenden Finanziers in Istanbul Griechen und Juden. Viele der jüdischen Finanziers waren Marranos, die in der Zeit vor der Vertreibung der Juden aus Spanien aus Iberia geflohen waren. Einige dieser Familien brachten großes Vermögen mit.[149]

Die bemerkenswerteste jüdische Bankiersfamilie im Osmanischen Reich des 16. Jahrhunderts war das Marrano-Bankhaus von Mendes, das 1552 unter dem Schutz von Sultan Suleyman dem Prächtigen nach Istanbul zog. Als Alvaro Mendes 1588 in Istanbul ankam, soll er 85.000 goldene Dukaten mitgebracht haben.[150] Die Familie Mendès erlangte bald eine dominierende Stellung in den Staatsfinanzen des Osmanischen Reiches und im Handel mit Europa.[151]

Sie gediehen in Bagdad im 18. und 19. Jahrhundert unter osmanischer Herrschaft und übten wichtige kommerzielle Funktionen wie Geldverleihe und Bankgeschäfte aus.[152] Wie die Armenier konnten die Juden notwendige kommerzielle Aktivitäten wie Geldverleihe und Bankgeschäfte ausüben, die nach islamischem Recht für Muslime verboten waren.

Hofjude[edit]

Hofjuden waren jüdische Bankiers oder Geschäftsleute, die vor allem im 17. und 18. Jahrhundert Geld verliehen und die Finanzen einiger christlich-europäischer Adelshäuser verwalteten.[153] Hofjuden waren Vorläufer des modernen Finanziers oder Finanzministers.[153] Zu ihren Aufgaben gehörten die Erhöhung der Einnahmen durch Steuerfarm, die Aushandlung von Krediten, die Beherrschung der Münzstätte, die Schaffung neuer Einnahmequellen, schwimmende Schuldverschreibungen und die Entwicklung neuer Steuern. und Versorgung des Militärs.[153][154] Darüber hinaus fungierte der Hofjude als persönlicher Bankier für den Adel: Er sammelte Geld, um die persönliche Diplomatie des Adligen und seine Extravaganzen zu decken.[154]

Hofjuden waren qualifizierte Verwalter und Geschäftsleute, die als Gegenleistung für ihre Dienste Privilegien erhielten. Sie wurden am häufigsten in Deutschland, Holland und Österreich gefunden, aber auch in Dänemark, England, Ungarn, Italien, Polen, Litauen, Portugal und Spanien.[155][156] Laut Dimont hatte praktisch jedes Herzogtum, Fürstentum und Pfalz im Heiligen Römischen Reich einen Hofjuden.[153]

Deutschland[edit]

Im süddeutschen Reich entstanden im 15. Jahrhundert zwei große Bankiersfamilien, die Fuggers und die Welsers. Sie kamen, um einen Großteil der europäischen Wirtschaft zu kontrollieren und im 16. Jahrhundert die internationale Hochfinanz zu dominieren.[157][158][159] Die Fuggers bauten in Augsburg das erste deutsche Sozialwohngebiet für die Armen, die Fuggerei. Es existiert noch, aber nicht die ursprüngliche Fugger Bank, die von 1486 bis 1647 bestand.

Niederländische Bankiers spielten eine zentrale Rolle beim Aufbau des Bankwesens in den norddeutschen Stadtstaaten. Die Berenberg Bank ist die älteste Bank in Deutschland und die zweitälteste der Welt. Sie wurde 1590 von den niederländischen Brüdern Hans und Paul Berenberg in Hamburg gegründet. Die Bank ist immer noch im Besitz der Berenberg-Dynastie.[160]

Holland[edit]

Während des gesamten 17. Jahrhunderts wurden Edelmetalle aus der Neuen Welt, Japan und anderen Regionen mit entsprechenden Preiserhöhungen nach Europa geleitet.[citation needed] Dank der kostenlosen Münzprägung[clarification needed] Die Bank von Amsterdam und der verstärkte Handel zogen die Niederlande an, um noch mehr Münzen und Goldbarren bei ihren Banken zu deponieren. Diese Konzepte von Fractional-Reserve-Bank- und Zahlungssystemen wurden weiterentwickelt und in England und anderswo verbreitet.[161]

England[edit]

In der City of London gab es bis zum 17. Jahrhundert keine Bankhäuser, die so anerkannt waren wie heute.[162][163] obwohl die London Royal Exchange im Jahr 1565 gegründet wurde.

17. – 19. Jahrhundert – Die Entstehung des modernen Bankwesens[edit]

Bis zum Ende des 16. Jahrhunderts und während des 17. Jahrhunderts wurden die traditionellen Bankfunktionen der Annahme von Einlagen, Geldverleih, Geldwechsel und Geldtransfer mit der Ausgabe von Bankschulden kombiniert, die als Ersatz für Gold- und Silbermünzen dienten.

Neue Bankpraktiken förderten das kommerzielle und industrielle Wachstum, indem sie ein sicheres und bequemes Zahlungsmittel und eine Geldmenge bereitstellten, die besser auf kommerzielle Bedürfnisse eingehen, sowie indem sie Unternehmensschulden “diskontierten”. Bis zum Ende des 17. Jahrhunderts wurde das Bankwesen auch für den Finanzierungsbedarf der kämpferischen europäischen Staaten wichtig. Dies würde zu staatlichen Vorschriften und den ersten Zentralbanken führen. Der Erfolg der neuen Bankentechniken und -praktiken in Amsterdam und London trug dazu bei, die Konzepte und Ideen in anderen Teilen Europas zu verbreiten.

Goldschmiede von London[edit]

Die moderne Bankpraxis, einschließlich des gebrochenen Reservebankings und der Ausgabe von Banknoten, entstand im 17. Jahrhundert. Zu dieser Zeit begannen wohlhabende Kaufleute, ihr Gold bei den Goldschmieden von London zu lagern, die private Gewölbe besaßen und eine Gebühr für ihren Dienst erhoben. Als Gegenleistung für jede Edelmetalllagerstätte stellten die Goldschmiede Quittungen aus, aus denen die Menge und Reinheit des Metalls hervorgeht, das sie als Gerichtsvollzieher besaßen. Diese Belege konnten nicht zugeordnet werden, nur der ursprüngliche Einleger konnte die gelagerten Waren abholen.

Allmählich begannen die Goldschmiede, das Geld im Namen des Einlegers auszuleihen, was zur Entwicklung moderner Bankpraktiken führte. Schuldscheine (die sich zu Banknoten entwickelten) wurden für Geld ausgegeben, das als Darlehen an den Goldschmied eingezahlt wurde.[164]

Diese Praktiken schufen eine neue Art von “Geld”, das tatsächlich Schulden waren, dh Goldschmiedeschulden anstelle von Silber- oder Goldmünzen, eine Ware, die von der Monarchie reguliert und kontrolliert worden war. Diese Entwicklung erforderte die Annahme der auf Verlangen zu zahlenden Schuldscheine der Goldschmiede im Handel. Die Akzeptanz erforderte wiederum die allgemeine Überzeugung, dass Münzen verfügbar sein würden; und eine gebrochene Reserve diente normalerweise diesem Zweck. Die Annahme erforderte auch, dass die Schuldner ein bedingungsloses Recht auf Zahlung rechtlich durchsetzen können; Es war erforderlich, dass die Notizen (sowie die Entwürfe) handelbare Instrumente waren. Das Konzept der Verhandlungsfähigkeit hatte sich in den europäischen Geldmärkten entwickelt, war aber im 17. Jahrhundert gut entwickelt. Dennoch war zu Beginn des 18. Jahrhunderts (1704) ein Gesetz des Parlaments erforderlich, um Gerichtsentscheidungen außer Kraft zu setzen, wonach die Banknoten der Goldschmiede trotz der “Sitten der Kaufleute” nicht verhandelbar waren.[165]

Die moderne Bank[edit]

1695 war die Bank of England eine der ersten Banken, die Banknoten ausgab. Die erste Bank waren die kurzlebigen Banknoten, die 1661 von Stockholms Banco ausgegeben wurden.[166][167] Diese wurden zunächst handgeschrieben und gegen Kaution oder als Darlehen ausgegeben und versprachen, dem Inhaber den Wert der Schuldverschreibung auf Verlangen zu zahlen. Bis 1745 wurden standardisierte gedruckte Banknoten im Wert von 20 bis 1.000 Pfund Sterling ausgegeben. Vollständig gedruckte Banknoten, für die der Name des Zahlungsempfängers und die Unterschrift des Kassierers nicht erforderlich waren, erschienen erstmals 1855.[168]

Im 18. Jahrhundert nahmen die Dienstleistungen der Banken zu. Clearing-Einrichtungen, Sicherheitsinvestitionen, Schecks und Überziehungsschutz wurden eingeführt. In England wurden seit dem 17. Jahrhundert Schecks verwendet, und die Banken beglichen die Zahlungen per Direktkurier an die ausstellende Bank. Um 1770 begannen sie, sich an einem zentralen Ort zu treffen, und im 19. Jahrhundert wurde ein eigener Raum eingerichtet, der als Banker-Clearingstelle bekannt war. Bei der von der Londoner Clearingstelle angewandten Methode zahlte jede Bank Bargeld an einen Inspektor und wurde am Ende eines jeden Tages vom Inspektor in bar bezahlt. Die erste Überziehungsfazilität wurde 1728 von der Royal Bank of Scotland eingerichtet.[169]

Die Zahl der Banken stieg während der industriellen Revolution und des wachsenden internationalen Handels, insbesondere in London. Gleichzeitig erweiterten neue Arten von Finanzaktivitäten den Umfang des Bankgeschäfts. Die Merchant-Banking-Familien befassten sich mit allem, vom Zeichnen von Anleihen bis zur Vergabe ausländischer Kredite. Diese neuen “Handelsbanken” förderten das Handelswachstum und profitierten von Englands aufkommender Dominanz in der Seeschifffahrt. Zwei Einwandererfamilien, Rothschild und Baring, gründeten Ende des 18. Jahrhunderts Handelsbanken in London und dominierten im nächsten Jahrhundert das Weltbankwesen.

Ein großer Impuls für das Country Banking kam 1797, als die Bank of England mit dem vom Krieg bedrohten England Barzahlungen einstellte. Eine Handvoll Franzosen landete in Pembrokeshire und verursachte Panik. Kurz nach diesem Vorfall ermächtigte das Parlament die Bank of England und die Country Banker, Banknoten mit niedriger Stückelung auszugeben.

Chinesisches Bankwesen[edit]

Während der Qing-Dynastie wurde das private landesweite Finanzsystem in China zuerst von den Shanxi-Händlern mit der Schaffung sogenannter “Draft Banks” entwickelt. Der erste Bankentwurf Rishengchang wurde um 1823 in Pingyao gegründet. Einige große Wechselbanken hatten Niederlassungen in Russland, der Mongolei und Japan, um den internationalen Handel zu erleichtern. Im Laufe des 19. Jahrhunderts wurde die zentrale Region Shanxi de facto zum Finanzzentrum von Qing China.

Mit dem Fall der Qing-Dynastie verlagerten sich die Finanzzentren allmählich nach Shanghai, wobei moderne Banken im westlichen Stil florierten. Heute sind die Finanzzentren in China Hongkong, Peking, Shanghai und Shenzhen.

Japanisches Bankwesen[edit]

1868 versuchte die Meiji-Regierung, ein funktionierendes Bankensystem zu formulieren, das bis zu einer gewissen Zeit im Jahr 1881 bestand. Sie emulierten französische Modelle. Die kaiserliche Münzanstalt begann in den frühen Jahren der Meiji-Zeit mit dem Einsatz importierter Maschinen aus Großbritannien.[170][171]

Masayoshi Matsukata war eine prägende Figur einer späteren Bankeninitiative.[170]

Entwicklung der Zentralbank[edit]

Die Bank von Amsterdam wurde zum Modell für das Funktionieren einer Bank in der Eigenschaft des Geldwechsels und begann mit der Entwicklung der Zentralbanken.[172] Eine frühe Zentralbank war die 1668 gegründete Sveriges Riksbank, die jedoch nur von kurzer Dauer war.[173]

In England waren in den 1690er Jahren öffentliche Mittel Mangelware und wurden zur Finanzierung des anhaltenden Konflikts mit Frankreich benötigt. Der Kredit der Regierung von William III war in London so niedrig, dass es unmöglich war, die von der Regierung gewünschten 1.200.000 Pfund (zu 8 Prozent) zu leihen. Um die Zeichnung des Darlehens zu veranlassen, sollten die Zeichner unter dem Namen des Gouverneurs und der Gesellschaft der Bank of England eingetragen werden. Die Bank erhielt den ausschließlichen Besitz der Guthaben der Regierung und war die einzige Gesellschaft mit beschränkter Haftung, die Banknoten ausgeben durfte.[174] Die Kreditgeber würden der Regierung Bargeld (Goldbarren) geben und auch Schuldverschreibungen gegen die Staatsanleihen ausgeben, die wieder verliehen werden können. Die £ 1,2 Mio. wurden in 12 Tagen gesammelt; Die Hälfte davon wurde für den Wiederaufbau der Marine verwendet. Die Gründung der Bank of England, dem Modell, auf dem die meisten modernen Zentralbanken basieren, wurde 1694 von Charles Montagu, 1. Earl of Halifax, nach dem Plan entworfen, den William Paterson drei Jahre zuvor vorgeschlagen hatte war nicht gehandelt worden.[175] Er schlug der Regierung ein Darlehen von 1,2 Mio. GBP vor; im Gegenzug würden die Abonnenten als eingetragen Der Gouverneur und die Gesellschaft der Bank of England mit langfristigen Bankprivilegien einschließlich der Ausgabe von Schuldverschreibungen. Die königliche Charta wurde am 27. Juli durch die Verabschiedung des Tonnage Act 1694 erteilt.[176]

Obwohl die Bank ursprünglich eine private Einrichtung war, wurde sie Ende des 18. Jahrhunderts zunehmend als Behörde mit bürgerschaftlicher Verantwortung für die Aufrechterhaltung eines gesunden Finanzsystems angesehen. Die Währungskrise von 1797, verursacht durch panische Einleger, die sich aus der Bank zurückzogen, führte dazu, dass die Regierung die Konvertierbarkeit von Banknoten in Artenzahlungen einstellte. Die Bank wurde bald von den Bullionisten beschuldigt, den Wechselkurs durch übermäßige Ausgabe von Banknoten fallen zu lassen, eine Gebühr, die die Bank bestritt. Es war jedoch klar, dass die Bank als Organ des Staates behandelt wurde.

Henry Thornton, ein Handelsbankier und Geldtheoretiker, wurde als der Vater der modernen Zentralbank beschrieben. Als Gegner der Real-Bills-Doktrin war er ein Verteidiger der bullionistischen Position und eine bedeutende Figur in der Geldtheorie. Sein Prozess der monetären Expansion nahm die Theorien von Knut Wicksell in Bezug auf den “kumulativen Prozess” vorweg, der die Quantitätstheorie in einer theoretisch kohärenten Form wiedergibt “. Als Antwort auf die Währungskrise von 1797 schrieb Thornton 1802 Eine Untersuchung über die Natur und die Auswirkungen des Papierkredits von Großbritannien, in dem er argumentierte, dass die Erhöhung der Papierkredite die Krise nicht verursacht habe. Das Buch enthält auch eine detaillierte Darstellung des britischen Währungssystems sowie eine detaillierte Untersuchung der Art und Weise, wie die Bank of England handeln sollte, um Schwankungen des Pfundwerts entgegenzuwirken.[177]

Bis zur Mitte des neunzehnten Jahrhunderts konnten Geschäftsbanken ihre eigenen Banknoten ausgeben, und Banknoten von Provinzbanken waren im Umlauf.[178] Viele halten die Ursprünge der Zentralbank für die Verabschiedung des Bank Charter Act von 1844.[179] Nach dem Gesetz von 1844 wurde der Bullionismus in Großbritannien institutionalisiert.[180] Schaffung eines Verhältnisses zwischen den von der Bank of England gehaltenen Goldreserven und den von der Bank emittierten Schuldverschreibungen.[181] Das Gesetz schränkte auch die Ausgabe von Schuldverschreibungen durch die Landesbanken streng ein.[181]

Die Bank akzeptierte in den 1870er Jahren die Rolle des “Kreditgebers der letzten Instanz”, nachdem sie ihre mangelhafte Reaktion auf die Overend-Gurney-Krise kritisiert hatte. Der Journalist Walter Bagehot schrieb eine einflussreiche Arbeit zu diesem Thema Lombard Street: Eine Beschreibung des Geldmarktes, in dem er sich dafür einsetzte, dass die Bank während einer Kreditkrise offiziell zum Kreditgeber der letzten Instanz wird (manchmal auch als “Bagehot’s Dictum” bezeichnet).

In vielen europäischen Ländern wurden im 19. Jahrhundert Zentralbanken gegründet. Der Krieg der Zweiten Koalition führte 1800 zur Gründung der Banque de France, um die öffentliche Finanzierung des Krieges zu verbessern. Die US-Notenbank wurde vom US-Kongress durch die Verabschiedung des Federal Reserve Act im Jahr 1913 geschaffen. Australien gründete 1920 seine erste Zentralbank, Kolumbien im Jahr 1923, Mexiko und Chile im Jahr 1925 und Kanada und Neuseeland nach dem Großen Depression im Jahr 1934. Bis 1935 war Brasilien die einzige bedeutende unabhängige Nation, die keine Zentralbank besaß, die 1945 einen Vorläufer dafür entwickelte, und die heutige Zentralbank zwanzig Jahre später. Nach der Unabhängigkeit gründeten die afrikanischen und asiatischen Länder auch Zentralbanken oder die Währungsunion.

Rothschilds[edit]

Die Familie Rothschild war im frühen 19. Jahrhundert Pionier der internationalen Finanzbranche. Die Familie gewährte der Bank of England Kredite und kaufte Staatsanleihen an den Aktienmärkten.[182] Ihr Reichtum wurde als möglicherweise der größte in der modernen Geschichte eingeschätzt.[183] Im Jahr 1804 begann Nathan Mayer Rothschild an der Londoner Börse mit Finanzinstrumenten wie ausländischen Banknoten und Staatspapieren zu handeln. Ab 1809 begann Rothschild mit Goldbarren zu handeln und entwickelte dies als Eckpfeiler seines Geschäfts. Ab 1811 verpflichtete er sich in Verhandlungen mit Generalkommissar John Charles Herries, Geld zu überweisen, um Wellingtons Truppen zu bezahlen, im Feldzug in Portugal und Spanien gegen Napoleon und später Subventionszahlungen an britische Verbündete zu leisten, als diese nach Napoleons Katastrophe neue Truppen organisierten Russische Kampagne. Seine vier Brüder halfen bei der Koordinierung der Aktivitäten auf dem gesamten Kontinent, und die Familie baute ein Netzwerk von Agenten, Versendern und Kurieren auf, um Gold und Informationen in ganz Europa zu transportieren. Dieser private Geheimdienst ermöglichte es Nathan, in London die Nachricht von Wellingtons Sieg in der Schlacht von Waterloo einen ganzen Tag vor den offiziellen Boten der Regierung zu erhalten.[184]

Die Familie Rothschild war maßgeblich an der Unterstützung der Eisenbahnsysteme auf der ganzen Welt und an der komplexen staatlichen Finanzierung von Projekten wie dem Suezkanal beteiligt. Die Familie kaufte einen großen Teil des Grundstücks in Mayfair, London. Zu den wichtigsten Unternehmen, die direkt vom Familienkapital Rothschild gegründet wurden, gehören Alliance Assurance (1824) (jetzt Royal & SunAlliance); Chemin de Fer du Nord (1845); Rio Tinto Group (1873); Société Le Nickel (1880) (heute Eramet); und Imétal (1962) (jetzt Imerys). Die Rothschilds finanzierten die Gründung von De Beers sowie von Cecil Rhodes auf seinen Expeditionen in Afrika und der Gründung der Kolonie Rhodesien.[185]

Die japanische Regierung wandte sich während des russisch-japanischen Krieges an die Familien in London und Paris, um Finanzmittel zu erhalten. Die Emission japanischer Kriegsanleihen durch das Londoner Konsortium würde sich auf 11,5 Mio. GBP (zu Wechselkursen von 1907) belaufen.[186]

Von 1919 bis 2004 spielte die Rothschilds ‘Bank in London eine Rolle als Ort der Goldfixierung.

Napoleonische Kriege und Paris[edit]

Napoleon III. Hatte das Ziel, London zu überholen, um Paris zum wichtigsten Finanzzentrum der Welt zu machen, aber der Krieg von 1870 verringerte den finanziellen Einfluss von Paris.[187] Paris war Mitte des 19. Jahrhunderts nach London zu einem internationalen Finanzzentrum geworden.[188] Es hatte eine starke Nationalbank und zahlreiche aggressive Privatbanken, die Projekte in ganz Europa und im expandierenden französischen Reich finanzierten.

Eine wichtige Entwicklung war die Gründung eines der Hauptzweige der Familie Rothschild. 1812 kam James Mayer Rothschild aus Frankfurt nach Paris und gründete die Bank “De Rothschild Frères”.[189] Diese Bank finanzierte Napoleons Rückkehr aus Elba und wurde zu einer der führenden Banken im europäischen Finanzwesen. Die französische Rothschild-Bankenfamilie finanzierte Frankreichs große Kriege und die koloniale Expansion.[190] Die 1796 gegründete Banque de France trug zur Lösung der Finanzkrise von 1848 bei und entwickelte sich zu einer mächtigen Zentralbank. Das Comptoir National d’Escompte de Paris (CNEP) wurde während der Finanzkrise und der republikanischen Revolution von 1848 gegründet. Zu seinen Innovationen gehörten sowohl private als auch öffentliche Quellen bei der Finanzierung großer Projekte und die Schaffung eines Netzwerks lokaler Büros, um viel zu erreichen größerer Pool von Einlegern.

Gesellschaften aufbauen[edit]

Bausparkassen wurden als Finanzinstitute gegründet, die ihren Mitgliedern als gemeinsame Organisation gehören. Die Ursprünge der Bausparkasse als Institution liegen im Birmingham des späten 18. Jahrhunderts – einer Stadt, die eine rasche wirtschaftliche und physische Expansion erlebte, angetrieben von einer Vielzahl kleiner Metallbearbeitungsunternehmen, deren viele hochqualifizierte und wohlhabende Eigentümer bereitwillig in Immobilien investierten.[191]

Viele der frühen Bausparkassen befanden sich in Tavernen oder Kaffeehäusern, die im Rahmen der als Midlands Enlightenment bekannten Bewegung zum Mittelpunkt eines Netzwerks von Clubs und Gesellschaften für die Zusammenarbeit und den Gedankenaustausch zwischen den hochaktiven Bürgern von Birmingham geworden waren.[192] Die erste Bausparkasse, die gegründet wurde, war die Ketley’s Building Society, die von Richard Ketley, dem Vermieter der Goldenes Kreuz Gasthaus, im Jahre 1775.[193]

Mitglieder der Ketley-Gesellschaft zahlten ein monatliches Abonnement für einen zentralen Pool von Geldern, der zur Finanzierung des Baus von Häusern für Mitglieder verwendet wurde, was wiederum als Sicherheit diente, um weitere Mittel für die Gesellschaft zu gewinnen und den weiteren Bau zu ermöglichen.[194][195] Die erste außerhalb der englischen Midlands wurde 1785 in Leeds gegründet.[196]

Gegenseitige Sparkasse[edit]

Zu dieser Zeit entstanden auch gegenseitige Sparkassen als von der Regierung gecharterte Finanzinstitute ohne Kapitalstock, die ihren Mitgliedern gehören, die einen gemeinsamen Fonds zeichnen. Die Institution, die am häufigsten als erste moderne Sparkasse identifiziert wurde, war die “Savings and Friendly Society”, die 1810 von Reverend Henry Duncan in Ruthwell, Schottland, organisiert wurde. Rev. Duncan gründete die kleine Bank, um seine Arbeitergemeinde zu ermutigen, Sparsamkeit zu entwickeln.

Ein weiterer Vorläufer der modernen Sparkasse entstand in Deutschland mit Franz Hermann Schulze-Delitzsch und Friedrich Wilhelm Raiffeisen, die kooperative Bankmodelle entwickelten, die zur Bewegung der Kreditgenossenschaften führten. Die traditionellen Banken hatten arme und ländliche Gemeinden aufgrund sehr kleiner saisonaler Bargeldströme und sehr begrenzter Humanressourcen als nicht bankfähig angesehen. In der Geschichte der Kreditgenossenschaften verbreiteten sich die Konzepte des kooperativen Bankwesens um die Wende des 20. Jahrhunderts in Nordeuropa und in den USA unter einer Vielzahl unterschiedlicher Namen.

Postsparsystem[edit]

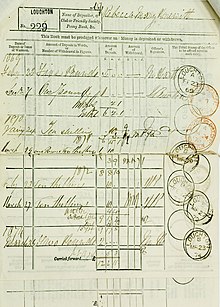

Um Einlegern, die keinen Zugang zu Banken hatten, eine sichere und bequeme Methode zu bieten, um Geld zu sparen und das Sparen unter den Armen zu fördern, wurde das Postsparsystem 1861 in Großbritannien eingeführt. Es wurde von William Ewart Gladstone, dem damaligen Kanzler von, energisch unterstützt die Staatskasse, die es als billige Möglichkeit ansah, die Staatsverschuldung zu finanzieren. Zu dieser Zeit befanden sich die Banken hauptsächlich in den Städten und versorgten hauptsächlich wohlhabende Kunden. Die Landbevölkerung und die Armen hatten keine andere Wahl, als ihr Geld zu Hause oder bei ihren Personen zu behalten. Die ursprüngliche Postsparkasse war auf Einlagen von 30 GBP pro Jahr mit einem Höchstbetrag von 150 GBP beschränkt. Für ganze Pfund auf dem Konto wurden Zinsen in Höhe von zweieinhalb Prozent pro Jahr gezahlt.

Ähnliche Institutionen wurden in verschiedenen Ländern in Europa und Nordamerika geschaffen. Ein Beispiel war 1881, dass die niederländische Regierung die Rijkspostspaarbank (staatliche Postsparkasse) gründete, ein Postsparsystem, um die Arbeitnehmer zu ermutigen, mit dem Sparen zu beginnen. Vier Jahrzehnte später fügten sie die Dienste Postcheque und Girodienst hinzu, die es arbeitenden Familien ermöglichten, Zahlungen über Postämter in den Niederlanden zu leisten.

20. Jahrhundert[edit]

Im ersten Jahrzehnt des 20. Jahrhunderts kam es in den USA zu einer Panik von 1907, die zu zahlreichen Bankenläufen führte und als Banker-Panik bekannt wurde.

Weltwirtschaftskrise[edit]

Während des Absturzes von 1929 vor der Weltwirtschaftskrise betrug der Margenbedarf nur 10%.[197] Mit anderen Worten, Maklerfirmen würden 9 USD für jeden von einem Investor eingezahlten 1 USD verleihen. Als der Markt fiel, forderten die Makler diese Kredite an, die nicht zurückgezahlt werden konnten. Die Banken begannen zu scheitern, als die Schuldner in Zahlungsverzug gerieten und die Einleger versuchten, ihre Einlagen massenhaft abzuheben, was mehrere Bankläufe auslöste. Staatliche Garantien und Bankvorschriften der Federal Reserve zur Verhinderung solcher Panik waren unwirksam oder wurden nicht genutzt. Bankausfälle führten zum Verlust von Vermögenswerten in Milliardenhöhe.[198] Die ausstehenden Schulden wurden höher, da Preise und Einkommen um 20–50% fielen, die Schulden jedoch auf dem gleichen Dollarbetrag blieben. Nach der Panik von 1929 und in den ersten 10 Monaten des Jahres 1930 scheiterten 744 US-Banken. Bis April 1933 waren Einlagen in Höhe von rund 7 Milliarden US-Dollar bei ausgefallenen oder nach dem Bankfeiertag im März nicht lizenzierten Banken eingefroren worden.[199]

Bankausfälle nahmen zu, als verzweifelte Banker Kredite in Anspruch nahmen, für deren Rückzahlung die Kreditnehmer weder Zeit noch Geld hatten. Da die zukünftigen Gewinne schlecht aussehen, haben sich die Kapitalinvestitionen und der Bau verlangsamt oder ganz eingestellt. Angesichts der schlechten Kredite und der sich verschlechternden Zukunftsaussichten wurden die überlebenden Banken bei ihrer Kreditvergabe noch konservativer.[198] Die Banken bauten ihre Kapitalreserven auf und gewährten weniger Kredite, was den deflationären Druck verstärkte. Ein Teufelskreis entwickelte sich und die Abwärtsspirale beschleunigte sich. Insgesamt scheiterten in den 1930er Jahren über 9.000 Banken.

Als Reaktion darauf haben viele Länder die Finanzregulierung erheblich verschärft. Die USA gründeten 1933 die Securities and Exchange Commission und verabschiedeten das Glass-Steagall-Gesetz, das Investment Banking und Commercial Banking trennte. Dies sollte verhindern, dass riskantere Investmentbanking-Aktivitäten jemals wieder zu Ausfällen von Geschäftsbanken führen.

Weltbank und die Entwicklung der Zahlungstechnologie[edit]

In der Zeit nach dem Zweiten Weltkrieg und mit der Einführung des Bretton Woods-Systems im Jahr 1944 wurden zwei Organisationen gegründet: der Internationale Währungsfonds (IWF) und die Weltbank.[200] Von diesen Institutionen ermutigt, begannen Geschäftsbanken, Kredite an souveräne Staaten in der Dritten Welt zu vergeben. Dies war zur gleichen Zeit, als die Inflation im Westen zu steigen begann. Der Goldstandard wurde schließlich 1971 aufgegeben und eine Reihe von Banken wurden erwischt und gingen aufgrund von Schuldenausfällen in Ländern der Dritten Welt bankrott.

Dies war auch eine Zeit des zunehmenden Einsatzes von Technologie im Privatkundengeschäft. 1959 einigten sich die Banken auf einen Standard für maschinenlesbare Zeichen (MICR), der in den USA für die Verwendung mit Schecks patentiert wurde, was zu den ersten automatisierten Lesersortiermaschinen führte. In den 1960er Jahren wurden die ersten Geldautomaten oder Geldautomaten entwickelt, und Ende des Jahrzehnts tauchten die ersten Automaten auf.[201] Banken wurden zu starken Investoren in Computertechnologie, um einen Großteil der manuellen Verarbeitung zu automatisieren. Dies führte zu einer Verlagerung der Banken von großen Angestellten zu neuen automatisierten Systemen. In den 1970er Jahren begannen sich die ersten Zahlungssysteme zu entwickeln, die zu elektronischen Zahlungssystemen für internationale und inländische Zahlungen führten. Das internationale SWIFT-Zahlungsnetz wurde 1973 gegründet und inländische Zahlungssysteme wurden weltweit von Banken entwickelt, die mit Regierungen zusammenarbeiten.[202]

Deregulierung und Globalisierung[edit]

Die globalen Bank- und Kapitalmarktdienstleistungen nahmen in den 1980er Jahren nach der Deregulierung der Finanzmärkte in einer Reihe von Ländern zu. Der ‘Urknall’ 1986 in London ermöglichte es den Banken, auf neue Weise Zugang zu den Kapitalmärkten zu erhalten, was zu erheblichen Änderungen in der Art und Weise führte, wie Banken operierten und auf Kapital zugegriffen haben. Es begann auch ein Trend, bei dem Privatkundenbanken damit begannen, Investmentbanken und Börsenmakler zu erwerben und Universalbanken zu schaffen, die eine breite Palette von Bankdienstleistungen anboten.[203] Der Trend breitete sich auch auf die USA aus, nachdem ein Großteil des Glass-Steagall-Gesetzes 1999 (während der Clinton-Administration) aufgehoben wurde. Dies führte dazu, dass US-Privatkundenbanken große Fusions- und Übernahmerunden starteten und auch Investmentbanking-Aktivitäten tätigten.[204]

Die Finanzdienstleistungen wuchsen in den 1980er und 1990er Jahren aufgrund der stark gestiegenen Nachfrage von Unternehmen, Regierungen und Finanzinstituten weiter, aber auch, weil die Finanzmarktbedingungen lebhaft und insgesamt optimistisch waren. Die Zinssätze in den Vereinigten Staaten gingen von etwa 15% für zweijährige US-Schatzanweisungen auf etwa 5% während des Zeitraums von 20 Jahren zurück, und die finanziellen Vermögenswerte wuchsen dann etwa doppelt so schnell wie die Weltwirtschaft.

In diesem Zeitraum kam es zu einer deutlichen Internationalisierung der Finanzmärkte. Die Zunahme der US-Auslandsinvestitionen aus Japan lieferte nicht nur die Mittel für Unternehmen in den USA, sondern trug auch zur Finanzierung der Bundesregierung bei.

Die Dominanz der US-Finanzmärkte verschwand und das Interesse an ausländischen Aktien nahm zu. Das außerordentliche Wachstum der ausländischen Finanzmärkte resultiert sowohl aus einem starken Anstieg des Sparpools im Ausland wie Japan als auch insbesondere aus der Deregulierung der ausländischen Finanzmärkte, die es ihnen ermöglichte, ihre Aktivitäten auszuweiten. So begannen amerikanische Unternehmen und Banken, nach Investitionsmöglichkeiten im Ausland zu suchen, was in den USA zur Entwicklung von Investmentfonds führte, die auf den Handel an ausländischen Aktienmärkten spezialisiert waren.[citation needed]

Diese zunehmende Internationalisierung und die zunehmenden Chancen bei Finanzdienstleistungen veränderten die Wettbewerbslandschaft, da nun viele Banken das in Europa vorherrschende “Universal Banking” -Modell bevorzugen würden. Universalbanken können sich auf alle Arten von Finanzdienstleistungen einlassen, in Kundenunternehmen investieren und so weit wie möglich als “One-Stop” -Lieferant für Finanzdienstleistungen im Einzelhandel und im Großhandel fungieren.[205]

21. Jahrhundert[edit]

Die frühen 2000er Jahre waren geprägt von der Konsolidierung bestehender Banken und dem Markteintritt anderer Finanzintermediäre: Nichtbanken-Finanzinstitute. Große Unternehmen fanden allmählich ihren Weg in die Finanzdienstleistungsbranche und boten etablierten Banken Wettbewerb. Die wichtigsten angebotenen Dienstleistungen umfassten Versicherungen, Pensions-, Investment-, Geldmarkt- und Hedgefonds, Kredite und Kredite sowie Wertpapiere. Bis Ende 2001 umfasste die Marktkapitalisierung der 15 größten Finanzdienstleister der Welt vier Nichtbanken.[citation needed]

Der Prozess der Finanzinnovation hat im ersten Jahrzehnt des 21. Jahrhunderts enorme Fortschritte gemacht und die Bedeutung und Rentabilität von Nichtbankenfinanzierungen erhöht. Diese Rentabilität, die zuvor auf die Nichtbankenbranche beschränkt war, hat das Amt des Währungsprüfers (OCC) veranlasst, die Banken zu ermutigen, andere Finanzinstrumente zu erkunden, das Geschäft der Banken zu diversifizieren und die wirtschaftliche Gesundheit der Banken zu verbessern. Da die verschiedenen Finanzinstrumente sowohl von der Banken- als auch von der Nichtbankenbranche untersucht und übernommen werden, verschwindet die Unterscheidung zwischen verschiedenen Finanzinstituten allmählich.

Das erste Jahrzehnt des 21. Jahrhunderts war auch der Höhepunkt der technischen Innovation im Bankwesen in den letzten 30 Jahren und eine bedeutende Verlagerung vom traditionellen Bankgeschäft zum Internetbanking. Ab 2015 erleichterten Entwicklungen wie Open Banking Dritten den Zugriff auf Bankübertragungsdaten und führten Standard-API- und Sicherheitsmodelle ein.

Finanzkrise 2007–2008[edit]

Die Finanzkrise von 2007–2008 hat die Banken weltweit erheblich belastet. Das Scheitern einer großen Anzahl großer Banken führte zu staatlichen Rettungsaktionen. Der Zusammenbruch und der Feuerverkauf von Bear Stearns an JPMorgan Chase im März 2008 und der Zusammenbruch von Lehman Brothers im September desselben Jahres führten zu einer Kreditkrise und globalen Bankenkrisen. Als Reaktion darauf haben Regierungen auf der ganzen Welt Feuerverkäufe für eine große Anzahl großer Banken gerettet, verstaatlicht oder arrangiert. Beginnend mit der irischen Regierung am 29. September 2008,[206] Regierungen auf der ganzen Welt gewährten versicherungstechnischen Banken Großhandelsgarantien, um die Panik eines systemischen Versagens des gesamten Bankensystems zu vermeiden. Diese Ereignisse brachten den Begriff „zu groß, um zu scheitern“ hervor und führten zu zahlreichen Diskussionen über das Moral Hazard dieser Handlungen.

Wichtige Ereignisse in der Geschichte des Bankwesens[edit]

- 1100 – Tempelritter betreiben bis zum 14. Jahrhundert das früheste europaweite Bankwesen im Nahen Osten.

- 1397 – Die Medici Bank von Florenz wird in Italien gegründet und ist bis 1494 in Betrieb.

- 1542 – The Great Debasement, die Politik der englischen Krone zur Münzentwertung während der Regierungszeit von Henry VIII und Edward VI.

- 1553 – Die erste Aktiengesellschaft, die Company of Merchant Adventurers to New Lands, wird in London gechartert.

- 1602 – Die Amsterdamer Börse wurde von der Niederländischen Ostindien-Kompanie für den Handel mit gedruckten Aktien und Anleihen gegründet.

- 1609 – Die Amsterdamsche Wisselbank wird gegründet.

- 1656 – Die erste europäische Bank, die in Schweden eröffnete Banknoten für Privatkunden verwendet, wurde 1668 in eine öffentliche Bank umgewandelt.[207][208][209]

- 1690er Jahre – Die Massachusetts Bay Colony war die erste der dreizehn Kolonien, die permanent zirkulierende Banknoten herausgab.

- 1694 – Die Bank of England wurde gegründet, um den englischen König mit Geld zu versorgen.

- 1695 – Das schottische Parlament gründet die Bank of Scotland.

- 1716 – John Law eröffnet die Banque Générale in Frankreich.

- 1717 – Der Meister der Royal Mint, Sir Isaac Newton, stellte ein neues Münzverhältnis zwischen Silber und Gold her, das dazu führte, dass Silber aus dem Verkehr gezogen wurde (Bimetallismus) und Großbritannien auf einen Goldstandard gebracht wurde.

- 1720 – Das Scheitern der Südseeblase und des Mississippi-Programms von John Law verursachte eine europäische Finanzkrise und zwang viele Banker aus dem Geschäft.

- 1775 – Die erste Bausparkasse, die Ketley’s Building Society, wurde in Birmingham, England, gegründet.

- 1782 – Die Bank of North America wird eröffnet.[210]

- 1791 – Die erste Bank der Vereinigten Staaten wird vom Kongress der Vereinigten Staaten für 20 Jahre gechartert.

- 1800 – Die Familie Rothschild gründet ein europaweites Bankgeschäft.

- 1800 – Napoleon Bonaparte gründet am 18. Januar die Bank von Frankreich.[211][212]

- 1811 – Der Senat stimmt ab, um die Charta der Charta der Ersten Bank der Vereinigten Staaten zu erneuern. Vizepräsident George Clinton brach die Krawatte und stimmte gegen eine Erneuerung, und die Bank wurde aufgelöst.

- 1816 – Die Zweite Bank der Vereinigten Staaten wird für fünf Jahre gechartert, nachdem die Erste Bank der Vereinigten Staaten ihre Charta verloren hat. Diese Charta war auch für 20 Jahre. Die Bank wurde gegründet, um das Land nach dem Krieg von 1812 zu finanzieren.

- 1817 – Das New York Stock Exchange Board wird gegründet.[210]

- 1818 – Die erste Sparkasse von Paris wird gegründet.[212]

- 1825 – Panik von 1825, in der 70 britische Banken scheitern

- 1862 – Zur Finanzierung des amerikanischen Bürgerkriegs gab die Bundesregierung unter US-Präsident Abraham Lincoln Papiergeld mit dem Namen “Greenbacks” heraus.

- 1874 – Das Specie Payment Resumption Act wurde verabschiedet, das die Einlösung der US-Papierwährung in Gold ab 1879 vorsieht.

- 1913 – Mit dem Federal Reserve Act wird das Federal Reserve System, das Zentralbankensystem der Vereinigten Staaten, geschaffen und ihm die gesetzliche Befugnis zur Ausgabe eines gesetzlichen Zahlungsmittels erteilt.

- 1930–33 – Nach dem Wall Street Crash von 1929 schließen 9.000 Banken und vernichten ein Drittel der Geldmenge in den Vereinigten Staaten.[213]

- 1933 – Die von US-Präsident Franklin D. Roosevelt unterzeichnete Executive Order 6102 verbietet den Besitz von Goldmünzen, Goldbarren und Goldzertifikaten durch US-Bürger über einen bestimmten Betrag hinaus und beendet die Konvertierbarkeit von US-Dollar in Gold.

- 1971 – Der Nixon-Schock war eine Reihe wirtschaftlicher Maßnahmen des US-Präsidenten Richard Nixon, mit denen die direkte Konvertierbarkeit des US-Dollars in Gold durch ausländische Nationen aufgehoben wurde. Dies beendete im Wesentlichen das bestehende Bretton Woods-System des internationalen Finanzaustauschs.

- 1986 – Der “Urknall” (Deregulierung der Londoner Finanzmärkte) diente als Katalysator, um Londons Position als globales Zentrum des Weltbankwesens zu bekräftigen.

- 2007 – Beginn der Finanzkrise Ende der 2000er Jahre, in der die Kreditkrise zum Scheitern und zur Rettung einer großen Anzahl der größten Banken der Welt führte.

- 2008 – Washington Mutual bricht zusammen, der bis dahin größte Bankausfall in der Geschichte.

Siehe auch[edit]

Verweise[edit]

[edit]

- ^ Das Wort “Bank” spiegelt die Ursprünge des Bankgeschäfts in Tempeln wider. Nach der berühmten Passage aus dem Neuen Testament warf Christus, als er die Geldwechsler aus dem Tempel in Jerusalem vertrieb, ihre Tische um. Matthäus 21.12. In Griechenland waren Banker bekannt als Trapezitai, ein Name, der von den Tischen abgeleitet ist, an denen sie saßen. Ebenso das englische Wort Bank kommt aus dem italienischen Banca, für Bank oder Theke.

Zitate[edit]

- ^ ein b Hoggson, NF (1926) Banking im Wandel der Zeit, New York, Dodd, Mead & Company.

- ^ ein b Goldthwaite, RA Banken, Orte und Unternehmer in der Renaissance Florenz, (1995)

- ^ Boland, Vincent (12. Juni 2009). “Modernes Dilemma für die älteste Bank der Welt”. Financial Times. Abgerufen 23. Februar 2010.

- ^ R Marks war Richard und Billie Deihl Professor für Geschichte am Whittier College im Jahr 2000 (7. Dezember 2006). Die Ursprünge der modernen Welt: Schicksal und Vermögen im Aufstieg des Westens. Rowman & Littlefield, 7. Dezember 2006. ISBN 9781461700005. Abgerufen 1. Juni 2012.

- ^ Rondo E. Cameron (1993). Eine prägnante Wirtschaftsgeschichte der Welt: Von der Altsteinzeit bis zur Gegenwart. Oxford University Press, 11. März 1993. ISBN 9780195074451. Abgerufen 1. Juni 2012.

- ^ Ian Hodder – Religion im Entstehen der Zivilisation: Çatalhöyük als Fallstudie Cambridge University Press, 30. August 2010 Abgerufen am 25.06.2012

- ^ G Davies, JH Bank – Eine Geschichte des Geldes: von der Antike bis zur Gegenwart University of Wales Press, 2002 – Abgerufen am 17.05.2012

- ^ ein b c J Huerta de Soto – 1998 (übersetzt von MAStroup 2012) (2006). Geld, Bankkredite und Konjunkturzyklen. Ludwig von Mises Institut. ISBN 1610161890. Abgerufen 15. Juni 2012.

- ^ Band 3 der Proceedings des 6. Internationalen Kongresses für Archäologie des alten Nahen Ostens: 5. bis 10. Mai 2009 6 ICAANE Licia Romano Otto Harrassowitz Verlag, 2010 ISBN 3447062177 Abgerufen am 09.06.2012

- ^ AM Pollard; Carl Heron (2008). Archäologische Chemie. Royal Society of Chemistry, 22. April 2008. ISBN 978-0854042623. Abgerufen 24. Juni 2012.

- ^ NH Nachfrage – Der mediterrane Kontext der frühen griechischen Geschichte John Wiley & Sons 2012 – Abgerufen am 09.06.2012

- ^ sekundär- [1] + [2] + [3] + [4] + Abgerufen am 09.06.2012

- ^ John Bintliff 2012 Die vollständige Archäologie Griechenlands: Von Jägersammlern bis zum 20. Jahrhundert n. Chr. John Wiley & Sons, 19. März 2012 John Wiley & Sons, 19. März 2012 ISBN 1118255194 Abgerufen am 09.06.2012

- ^ (sekundär) – S King & F Darabont-StevenKing.com Die offizielle Website →[5] Abgerufen am 09.06.2012

- ^ MA Dandamaev – Eine politische Geschichte des achämenidischen Reiches BRILL, 1989 Abgerufen am 15.07.2012

- ^ Mario Liverani (4. Dezember 2013). Der alte Nahe Osten: Geschichte, Gesellschaft und Wirtschaft. Routledge, 4. Dezember 2013. ISBN 978-1134750849. Abgerufen 12. Februar 2015. (S. 76 – “Aufzeichnungen & Bulla”

- ^ Ein Robinson (5. April 2010). Schreiben und Schreiben: Eine sehr kurze Einführung. Oxford University Press, 1. Oktober 2009. ISBN 978-0199567782. Abgerufen 8. Juni 2012.

- ^ HJ Nissen; P Damerow; RK Englund (1993). Archaische Buchhaltung. University of Chicago Press, 1993. ISBN 0226586596. Abgerufen 8. Juni 2012.

- ^ ein b M Liverani; Z Bahrani; M Van de Mieroop. Uruk: die erste Stadt. Equinox, 2006.

- ^ Ein Kuhrt (1995). Der alte Nahe Osten, um 3000–330 v. Chr., Band 1. Routledge, 1995. ISBN 0415167639. Abgerufen 16. Juni 2012.

- ^ B Teissier (1. Januar 1984). Altorientalische Zylinderdichtungen aus der Marcopoli-Sammlung. University of California Press, 1984. ISBN 0520049276. Abgerufen 16. Juni 2012.

- ^ H Williams (5. April 2010). Gebäudetyp-Grundlagen für Banken und Finanzinstitute. John Wiley & Sons, 5. April 2010. ISBN 978-0470278628. Abgerufen 8. Juni 2012.

- ^ D Schmandt-Besserat – Zählen zur Keilschrift University of Texas Press, 1992 ISBN 0292707835 Abgerufen am 08.06.2012

- ^ ein b Moorey, PRS (1999). Altes Mesopotamien: Materialien und Industrien Die archäologischen Beweise. Eisenbrauns, 1. November 1999. ISBN 1575060426. Abgerufen 8. Juni 2012.

- ^ P Watson – Die große Kluft: Geschichte und menschliche Natur in der alten und der neuen Welt Hachette UK, 12. Januar 2012 – Abgerufen am 09.06.2012

- ^ Brian M. Fagan. Weltvorgeschichte: eine kurze Einführung. Prentice Hall, 2002.

- ^ Ur, Jason A. 2007 Frühmesopotamischer Urbanismus: eine neue Sichtweise aus dem Norden. Antike 81 (313): 585–600. – – [6] Abgerufen am 01.07.2012

- ^ M. Chahin – Das Königreich Armenien: Eine Geschichte Routledge, 2001 ISBN 0700714529

- ^ ME Stevens Tempel, Zehnten und Steuern: Der Tempel und das Wirtschaftsleben des alten Israel Baker Academic, 2006 ISBN 0801047773

- ^ N Luhmann – Risiko: Eine soziologische Theorie Transaction Publishers, 2005 ISBN 0202307646 (S. 181)

- ^ Davies, R; Davies, G. Eine Geschichte des Geldes von der Antike bis zur Gegenwart. Cardiff: University of Wales Press, 1996.

- ^ naissance de la banque universalis.fr Zugriff am 15. September 2018

- ^ Chahin, M. – Vor den Griechen James Clarke & Co., 1996 ISBN 0718829506 Abgerufen am 08.06.2012

- ^ Beaudreau, BC – Welthandel iUniverse, 13. September 2004 ISBN 0595778445 Abgerufen am 08.06.2012

- ^ Sekundärreferenzen – [7] + [8] + [9] + [10]

- ^ GW Bromiley – International Standard Bible Encyclopedia: AD Wm. B. Eerdmans Publishing, 13. Februar 1995 Abgerufen am 14.07.2012 ISBN 0802837816

- ^ Das Britische Museum –Bild und Information einer Tontafel, die die Praxis aus einer früheren Zeit zeigt Abgerufen am 9. April 2012

- ^ Orsingher, R Übersetzt von DSAult. Banken der Welt. Walker und Company New York. Abgerufen 9. April 2012.

- ^ GG Aperghis – Die königliche Wirtschaft der Seleukiden: Die Finanzen und die Finanzverwaltung des Seleukidenreiches Cambridge University Press, 23. Dezember 2004 ISBN 0521837073 Abgerufen am 10.06.2012

- ^ Ein Holm -übersetzt von F. Clarke- Die Geschichte Griechenlands von ihrem Beginn bis zum Ende der Unabhängigkeit der griechischen Nation. 4 von 4 Macmillan & Co 1898 – ISBN 1440041237 Abgerufen am 10.06.2012

- ^ C Anthon – Ein klassisches Wörterbuch: Enthält einen Bericht über die wichtigsten Eigennamen, die in alten Autoren erwähnt wurden und alle wichtigen Punkte im Zusammenhang mit Geographie, Geschichte, Biographie, Mythologie und bildender Kunst der Griechen und Römer erläutern sollen. Zusammen mit einem Bericht über Münzen, Gewichte und Maße mit tabellarischen Werten derselben Harper & Brothers, 1855 – Abgerufen am 10.06.2012

- ^ W Smith – Wörterbuch der griechischen und römischen Geographie, Band 2 Walton & Maberly, 1857 – Abgerufen am 10.06.2012

- ^ Encyclopædia Britannica Shows ist “… Hamadān, Iran …” – Abgerufen am 10.06.2012

- ^ R Rollinger, C Ulf, K Schnegg – Handel und Währungssysteme in der Antike: Mittel zur Übertragung und kulturellen Interaktion: Vorträge des fünften jährlichen Symposiums des assyrischen und babylonischen Projekts zum geistigen Erbe, das vom 3. bis 8. Oktober in Innsbruck, Österreich, stattfand 2002 M Silber – Moderne Alten Franz Steiner Verlag, 2004 Abgerufen am 10.07.2012 ISBN 3515083790

- ^ Gwendolyn Leick (Hrsg.) – Die babylonische Welt C Wunsch – Die Egibi Familie Routledge 2007 Abgerufen am 10.07.2012 ISBN 1134261284

- ^ MA Dandamaev, VG Lukonin, PL Kohl – Die Kultur und die sozialen Institutionen des alten Iran Cambridge University Press, 11. November 2004 Abgerufen am 10.07.2012 ISBN 0521611911

- ^ WI Davisson; JE Harper (1972). Europäische Wirtschaftsgeschichte. Appleton-Century-Crofts 1972. Abgerufen 10. Juli 2012.